Сейчас в России трудно найти человека, который никогда не брал в банке, ломбарде или другой финансово-кредитной организации кредит. Наша жизнь стала очень многогранной, с огромным количеством жизненных целей и потребностей, и кредит на их удовлетворение в современном обществе считается нормой. Человек, берущий кредит, сейчас не является какой-то экзотикой, никому в голову не придет называть его жадным, безграмотным или хитрым. Ведь у нас сегодня вся экономика построена на том, чтобы взять кредит на наиболее выгодных условиях, то есть дешевле, с минимальным процентом и максимальным сроком выплаты. Это же касается и простых граждан, они ничуть не хуже коммерческих фирм, предприятий, организаций и так далее. Мало того, с точки зрения законодательства, простые граждане являются такими же равноправными партнерами по отношению к банку, как и юридические лица. Только при одном маленьком допущении – простые люди не имеют, как предприятия, собственных юридических и экономических служб. Все люди разные, с различным уровнем необходимых знаний. При принятии решения они в основном руководствуются тем, что государство не допустит их обмана, защитит их права и создаст условия действительно равноправных партнерских отношений с банками. Особенно это касается государственных банков, на которых государство априори возложило важные социальные функции.

Однако получается все наоборот. Банки, пользуясь незнанием и доверчивостью граждан, используют чуть ли не «тысячу и один способ» введения их в заблуждения, а и иногда и прямого обмана. Каждый из нас сталкивался с этими способами – от крайне мелкого неразборчивого, особенно для пенсионеров, шрифта в договорах до прямых подлогов и внесения изменений задним числом. Как оказалось, грешат этим и государственные банки.

При принятии решения о взятии кредита основным показателем для всех является один важнейший фактор – посильность выплат на весь период действия кредитного договора. Именно этим руководствуются люди, когда планируют на долгие годы вперед свои расходы и доходы. При расчете посильности кредитных платежей, и граждане, и юридические лица руководствуются многими факторами, в числе которых стабильность, финансовое положение, динамика развития, угрозы кризисов и форс-мажорных обстоятельств. Ведь если мы не можем ничего спланировать даже на 1 год вперед, тогда как можно что-то планировать на 5, 10, или даже 20 лет? А здесь уже важнейшую роль играет государство.

Именно оно, разрешая и предлагая гражданам брать кредиты, устанавливая «правила игры», должно гарантировать им неизменные финансовые и другие условия, которые будут сохраняться на достаточно долгий период времени. Иначе никто не сможет спрогнозировать стабильные и честные выплаты, что угрожает попаданием в финансовую кабалу. То есть, если государство гарантирует и контролирует условия кредита, то оно должно гарантировать, что финансовые условия, позволяющие выплачивать эти кредиты, не изменятся на протяжении всего срока. Иначе – это элементарное мошенничество.

Когда люди берут кредит, особенно ипотечный, они, конечно, рассчитывают на некоторую стабильность. И эту стабильность может дать только крупная государственная компания, контролируемая государством. К примеру, такая, как государственный банк ВТБ. От государственного банка простые люди меньше всего ждут подвоха, они привыкли доверять государственным компаниям в обычных, повседневных делах.

***

Я хотел бы задать несколько вопросов. Много ли вы знаете людей, которые выплатили потребительские кредиты на покупку бытовой техники, стройматериалов, отдыха и так далее? Много ли вы знаете людей, выплативших кредит на покупку автомобилей? Много ли вы знаете людей, выплативших ипотеку? Лично я таких людей знаю много, очень много. А много ли вы знаете людей, которые выплатили валютную ипотеку на приобретение жилья? Мне кажется, тут любой затруднится ответить. Я знаю таких единицы, их можно пересчитать, пользуясь пальцами на одной руке. И то, при выплате валютной ипотеки эти люди прошли все круги ада, и считают ее выплату неким чудом, которые произошло только с ними.

А почему? Почему людей, выплативших кредиты – более половины страны, а людей выплативших валютную ипотеку – мизерное количество. Не только в абсолютных цифрах, но и в относительных. Этим вопросом мало кто из граждан задавался. А ведь ответ лежит на поверхности. Он заключается в том, что валютная ипотека изначально планировалась как мошенническая схема, как способ незаконного колоссального обогащения кредитных организаций и их менеджеров с помощью коррупционных схем, от мирового масштаба до локального, за счет простых граждан. И государство в лице своих чиновников в этом случае, к сожалению, «помогает» не честным гражданам, а кредитным организациям, осуществившим эту мошенническую схему.

В статье «Залог смерти: что стоит за валютной ипотекой» я показал, что «валютная ипотека» является мошеннической операцией западных финансовых организаций по отъему и откачке из страны просто гигантских денежных средств и недвижимости. А пострадавшими являются как российские граждане, так и государство. Я показал «серую» схему, пользуясь которой выдавались валютные ипотечные кредиты. Очевидно, что в стране, единственным платежным средством которой является национальная валюта, рубль, любой платеж в иностранной валюте становится незаконным, подрывающим национальный суверенитет. У нас ипотечная ставка в национальной валюте жестко привязана к ставке Центробанка, и вовсе не потому, что кому-то так хочется. Просто деньги на кредит гражданам банки берут у Центробанка, то есть у государства, и государство устанавливает «правила игры», «коридоры», в рамках которых могут действовать банки.

В случае же с валютной ипотекой, банки сами кредитовались за рубежом, в западных кредитных организациях, и по какой-то «непонятной» причине переносили их «правила» на внутренний российский рынок, тем самым подрывая российский суверенитет. При этом происходило множество грубейших нарушений российского законодательства, самыми невинными из которых было сокрытие сведений от Федеральной налоговой службы и Росфинмониторинга о движении валютных средств на счетах и появление наличной рублевой массы неустановленного происхождения, то есть банальное «отмывание денег».

Я показал, что за всей этой схемой стоит американский банк J.P. Morgan, который кредитовал российские банки через Международную Финансовую Корпорацию (IFC). Причем в числе российских банков были в основном банки, принадлежащие иностранным собственникам, такие как Росбанк, Райффайзен Банк, ОТП-Банк, Москоммерцбанк, АбсолютБанк, всего 14 финансовых организаций. То есть иностранцы с помощью древних как мир коррупционных схем, применявшихся еще в торговле бусами с туземцами, незаконно обкрадывали российских граждан, причем при полном попустительстве и даже помощи чиновников из российских государственных структур.

В данной схеме нужно было незаконно осуществить несколько ходов:

- Принудить граждан брать кредиты в иностранной валюте, а не в национальной;

- При достижении приемлемого размера кредитных портфелей и нужной политической ситуации инициировать из-за рубежа финансовые и экономические санкции против России и ее граждан таким образом, чтобы кредитное тело в местной валюте увеличилось многократно;

- Путем «взаимовыгодного взаимодействия» с местными органами власти, правоохранительными, судебными, надзорными органами, федеральными агентствами и службами, добиться нужных решений. А это – отъем у граждан приобретенной недвижимости и загон их в пожизненную непосильную финансовую кабалу.

Причем отъем недвижимости происходит по ценам во много раз ниже рыночной стоимости, в результате чего остаточный долг иногда превышает первоначальный кредит с уже выплаченной за многие годы суммой. Понятно, что в такой схеме банк выигрывает деньги по кредиту, а менеджеры – по махинациям с недвижимостью и премиальные. Хорошо всем, банку, его менеджерам и коррумпированным чиновникам, кроме граждан. Они остаются и без денег, и без жилья, и с колоссальным долгом.

***

Ну, с иностранными банками и их «дочками» в России понятно. Но государственные банки, банки с государственным участием по определению должны соблюдать российские законы и работать на благо общества и граждан. По определению – это так, по факту – нет. Некоторые банки с государственным участием, в лице их среднего и высшего менеджмента также включились в эти губительные для страны и граждан схемы. И, что меня удивило, в их числе банк с государственным участием в 60,9% акций – ВТБ.

Клиенты, которые заключили договор ипотеки в госбанке ВТБ и его дочерних банках, верили, что все трудности, даже если они будут возникать, будет преодолимыми, просто потому что их партнер – это стабильная и надежная государственная компания. Они верили, а вера зачастую бывает иррациональной, потому что их партнером был банк ВТБ, государственный банк, второй по размеру капитала в стране, флагман отечественной экономики, на который государство возложило громадные социальные функции. Так должно было быть, но в реальности все иначе.

В обществе уже давно ходят слухи и рассказы, а народной молве рот не закроешь, что самыми коррумпированными являются менеджеры банков именно с государственным участием. Ведь над менеджерами российских «дочек» иностранных банков всегда есть зарубежное начальство, которое при пересечении неких «красных линий» может и спросить, очень жестко спросить. А вот менеджерам государственных банков приходится иметь дело с такими же государственными чиновниками, а ними можно по-свойски «договориться». Известны истории, разной степени анонимности, как честные и порядочные менеджеры высшего звена банков с государственным участием вынуждены увольняться, правда, с «золотыми парашютами» от нескольких десятков до нескольких сотен миллионов рублей. Видимо, это - плата за молчание.

Я хотел бы привести несколько шокирующих фактов того, как госбанк ВТБ своих клиентов, простых граждан из партнеров превратил практически в рабов. То есть сделал ровно противоположное тем функциям, которые возложило на него государство, изначально считая своих клиентов не партнерами, а «дойными коровами». Эти факты оказывается известны государству, но в открытую сферу они попадают только в последнее время.

14 августа 2019 года в Кремле состоялась встреча Владимира Путина с председателем правления банка ВТБ Андреем Костиным. В ходе этой встречи Путин неожиданно заявил: «Прошу вас не доводить людей до какого-то экстремального состояния, чтобы не ставить в сложное положение граждан». На что Костин ответил, что он знает о том, что в 2014 году «была осечка». Далее он сказал, что, конечно, прежде всего, банки должны быть с человеческим лицом, они должны всегда поворачиваться в сторону людей в таких проблемах. Звучит несколько по-иезуитски, не правда ли?

Но что же имел в виду Владимир Путин, говоря об «экстремальном состоянии и сложном положении граждан»? И что имел в виду Костин под «осечкой» в отношении своего банка?

В 2014 году в отношении России были введены санкции, резко упал курс рубля, и десятки, если не сотни тысяч россиян, валютных ипотечников, оказались в безвыходном положении. Казалось бы, банк ВТБ, неся на себе огромную социальную функцию, должен был помочь своим клиентам. Тем более, что в произошедшем их вины не было, чего не скажешь о государстве. Банк же поступил ровно наоборот. Он запретил перевод кредита из валютного в рублевый. А ведь тогда это можно было сделать относительно безболезненно для большого количества людей. Когда доллар стоил 28 рублей – банк договоры в рубли не переводил. Когда доллар стоил 40 рублей – банк договоры в рубли опять не переводил. А когда он стал массово переводить? Когда валютный курс упал до 60 и даже до 80 рублей за доллар. Мне кажется, что банк и дальше бы ждал, спекулятивно играя на понижение рубля. Но существует определенный предел, когда люди уже перестают воспринимать слова и просто берутся за колья и вилы. И «опытным» менеджерам надо уловить этот момент, чтобы и палку не перегнуть, и неприятностей высшим государственным чиновникам не доставить. Видимо, именно в этом видел свою задачу Костин, очень мило назвав ее «осечкой». Ну, ошиблись, ну и ладно, сейчас все исправим. Нет, исправить уже не получится без последствий.

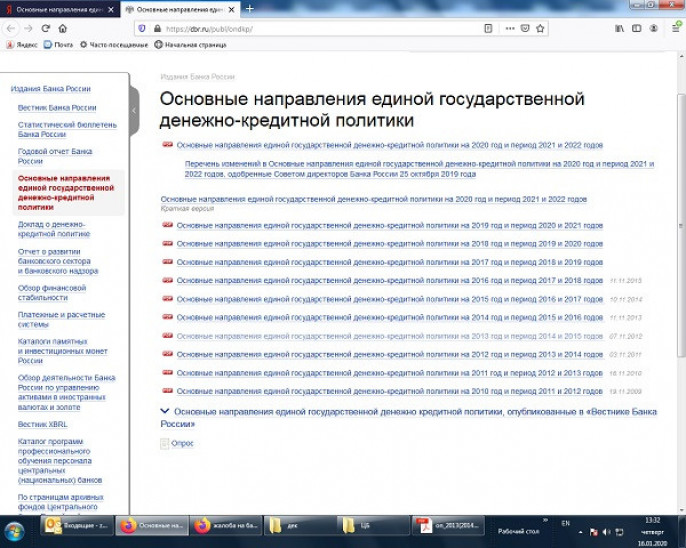

ВТБ знал заранее о существенном падении рубля, у него было время подготовиться. И он подготовился, только не в ту сторону. Дело в том, что еще в 2012 году Центральный банк РФ выпустил документ под названием «Основные направления единой государственной денежно-кредитной политики на 2013 год и период 2014 и 2015 годов». В этом документе, на странице 27 говорится:

«Основными задачами курсовой политики на 2013 год и период 2014-2015 годов станут дальнейшее сокращение прямого вмешательства Банка России в механизм курсообразования и создание условий для перехода к режиму плавающего валютного курса к 2015 году...

Следствием этого, а также результатом отказа от использования курсовых операционных ориентиров станет рост неопределенности динамики рубля в среднесрочной перспективе. В данных условиях возрастет значение управления курсовым риском экономическими агентами как в реальном, так и в финансовом секторе».

Этот документ обязателен для ознакомления всеми банками, и в том числе, конечно, государственным банком ВТБ. Но произошло очень странное событие. При обновлении дизайна сайта Центробанка этот документ «чудесным» образом исчез, но остались его скриншоты и текст самого документа.

Что интересно, в 2012 году еще не было воссоединения Крыма, произошедшего в 2014 году, не было сбитого Боинга в июле 2014 года, гражданской войны на Донбассе, а Банк России уже точно знал, что к началу 2015 года, или до конца 2014 года, у нас в России будет плавающий валютный курс. У нас в России буквально каждый человек понимает, что такое плавающий валютный курс в нашей стране – это, конечно же, ослабление рубля к доллару и другим валютам. Опыт с постоянными «реформами» россиян многому научил. Получилось именно так. В конце 2014 года у нас произошло грандиозное ослабление с рубля с 30 рублей до 60 рублей за доллар, иногда курс доходил даже до 70 рублей. Именно до конца 2014 года и «к началу 2015 года», как и предсказывал нам Центробанк. Я далек от мысли, что такая точность означает большую степень вовлеченности в грядущие события.

Далее в документе есть еще более интересные строки:

«Повышение гибкости курсообразования приведет к увеличению значимости для формирования ситуации на внутреннем валютном рынке рыночных факторов, в том числе трансграничных потоков капитала. Капитальные потоки могут быть подвержены резким колебаниям вслед за изменением настроений участников российского и мировых финансовых рынков и с трудом поддаются прогнозированию. Следствием этого, а также результатом отказа от использования курсовых операционных ориентиров станет рост неопределенности динамики курса рубля в среднесрочной перспективе. В данных условиях возрастет значение управления курсовым риском экономическими агентами, как в реальном, так и в финансовом секторе…

... рост неопределенности динамики курса рубля. Возрастет значением управления курсовым риском экономическими агентами, в том числе и в финансовом секторе».

То есть, российским банкам было сказано четко и открыто, что впереди неопределенность курса рубля, и они должны заняться управлением курсовыми рисками. Что же сделал банк ВТБ? А он вместо этого стал активно заниматься выдачей гражданам ипотечных кредитов в валюте, чем занимался с 2006 года. Причем банк не ставил своих клиентов в известность о существовании документа Центробанка «Основные направления единой государственной денежно-кредитной политики на 2013 год и период 2014 и 2015 годов» и о тех валютных рисках, которые обязательно возникнут у его клиентов. Наоборот, все рисовалось в радужных тонах. Банк ВТБ24 и в период с 2012 по 2014 годы, и до этого отказывал клиентам в выдаче рублевой ипотеки, и предлагал в этот же самый момент валютную ипотеку. Якобы при стабильном курсе рубля в будущем, клиент мог оплачивать только желаемую сумму кредита, если она будет выдана в долларах, примерно на 1-1.5% годовых меньше. А если эта же сумма будет выдана клиенту в виде ипотечного кредита в рублях, при кредитной ставке на 1-1.5% больше, то клиент не сможет выплачивать данную сумму, и банк ее не выдаст. То есть, мягко говоря, вводил своих клиентов, простых граждан, в заблуждение.

Этим же самым занимались и многие российские СМИ, «жалеющие» людей за покупку долларов по цене 35 рублей, и даже Центробанк, уверявший, что «все будет хорошо», и советовавший «простым людям не интересоваться курсом рубля».

Многие клиенты банка ВТБ, понявшие, что все-таки банк чего-то недоговаривает, и возможны риски падения рубля, захотели перевести остаток своего кредита в национальную валюту. Клиенты писали банку ВТБ многочисленные письма, общались устно, но вдруг оказалось, что ловушка захлопнулась - перевести свою задолженность из долларов в рубли невозможно. То есть если человек взял ипотечный кредит на 20 лет в долларах, то он и должен оплачивать его в долларах по любому курсу все 20 лет. Банк на все обращения отвечал молчанием, и это продолжалось до тех пор, пока доллар не поднялся до отметки в 80 рублей. Ситуация достигла критического уровня, грозящим социальными волнениями, и тогда «внезапно» оказалось, что можно перевести кредит в рубли, но только по текущему курсу. Такая вот «игра в наперстки», в которой проигравшей стороной всегда будут простые люди. И такие вот «честные партнерские отношения» между банком и людьми, такая вот социальная ответственность.

На языке Закона, подобное поведение называется «халатностью», неисполнением или ненадлежащим исполнением партнерской организацией своих обязанностей вследствие недобросовестного или небрежного отношения, если это повлекло причинение крупного ущерба и «причинением имущественного ущерба путем обмана или злоупотребления доверием».

***

Обманутые клиенты банка ВТБ создали и зарегистрировали в Министерстве Юстиции РФ свою организацию – «Ассоциацию Потребителей Банковских услуг «Пострадавшие клиенты»», которая защищает права физических лиц, пострадавших от действий или бездействий руководства банка ВТБ, а также ВТБ24, Банка Москвы, банка Возрождение. Участниками Ассоциации являются физические лица, клиенты банка ВТБ и его дочерних банков, являющиеся потребителями (или были ранее потребителями) продуктов, услуг банка ВТБ, пострадавшие от некачественных банковских продуктов, услуг банка, а также столкнувшиеся со сложными жизненными обстоятельствами при пользовании продуктами, услугами банка. На данный момент Ассоциация уже насчитывает 22 человека. И у каждого своя трагическая история. Вот истории только некоторых из них.

- Жубанов Андрей, директор Ассоциации.

По кредиту от 2011 года было взято в эквиваленте 7 млн. рублей, это составляло 240 тыс. долларов. На сегодняшний день в долларах и рублях уже было уплачено 8,9 млн. рублей. Остаток долга составляет 11,7 млн. рублей. Если пересчитать все платежи по курсу на день заключения договора, то остаток задолженности сейчас должен составлять 2,3 млн. рублей. Разница между 11,9 млн. и 2,3 млн. рублей составляет 9,6 млн. рублей. Это и есть сверхприбыль банка! Помимо обычной прибыли, обычных процентов по кредиту, банк ВТБ еще заработал на этом кредите дополнительно 9,6 млн. рублей, то есть 137% дополнительно к начальной сумме кредита! Причем на этот огромный долг 11,9 млн. рублей еще постоянно начисляются проценты, которые делают погашение самого кредита крайне затруднительным. Человек по воле банке превращается в так называемого «вечного должника» или «раба». Все деньги уходят первоначально на погашение огромных процентов, а уж затем на этот огромный долг, который больше, чем взятый изначально. Есть ли разница между грабительской микрофинансовой организацией и государственным банком ВТБ?

- Смирнова Диана, участник Ассоциации пострадавших клиентов банка ВТБ.

Заключила договор на ипотеку в 2006 году. Сумма займа составила 65 тыс. долларов, всего лишь небольшую сумму, как тогда казалось. В рублях это было 1 млн. 757 тыс. рублей. Процентная ставка составляла 11%, то есть нельзя сказать, что процентная ставка по валютной ипотеке была намного меньше, чем ставка по кредиту в рублях. Нет, она практически такая же! Срок договора составлял 15 лет. Кредит должен был быть полностью выплачен в следующем, 2021 году. Цель кредита – приобретение единственного жилья для семьи в Подмосковье.

Первоначальная сумма кредита, которую нужно было выплатить до 2021 года, составляла 3 млн. 558 тыс. рублей по курсу на день заключения договора. Это включало в себя тело кредита и все начисленные проценты.

На сегодня было выплачено банку в долларах и рублях сумма, которая превосходит все планируемые выплаты – 3 млн. 842 тыс. рублей. А остаток задолженности все равно составляет эквивалент 2 млн. 54 тыс. рублей.

То есть Диана законопослушно платила 15 лет, выплатила все, предусмотренное договором, но оказалось, что она должна банку большую сумму, чем брала первоначально. Для банковских менеджеров эта ситуация «нормальна», но нормальна ли она с точки зрения Закона и здравого смысла? В результате Диана вынуждена отдавать почти весь свой доход, а в 2025 году у нее наступает уже пенсионный возраст. И что тогда будет? Отберут единственное жилье, продадут его за копейки и еще больше увеличат долг?

- Петрухина Ольга, участник Ассоциации.

В 2007 год банк выдал Ольге кредит в эквиваленте 6 млн. 790 тыс. рублей на приобретение жилья. В рублевом кредите банков ВТБ было отказано по причине недостаточной суммы дохода для получения заявленной суммы кредита. В переводе кредита в рубли Ольге было отказано, и сейчас, после многолетних платежей на общую сумму 21 млн. рублей, она осталась должна фантастические 11 млн. 200 тыс. рублей. Вы можете себе представить размер сверхприбыли государственного банка? А ведь он должен руководствоваться Положением о том, что «ипотека является в нашей стране социальным продуктом, призванным помочь гражданам страны решить свой жилищный вопрос». А как банк помогает гражданам решать их жилищные вопросы? Банк раз за разом отказывал Ольге в переводе кредита в национальную валюту. До тех пор, пока Ольга фактически не превратилась в рабыню менеджеров банка.

- Саввин Алексей, участник Ассоциации.

В 2008 году Алексей взял кредит на покупку квартиры в г. Железнодорожный, в размере 2 млн. 995 тыс. рублей. Банк выдал кредит в долларах, но в этот же день конвертировал их в рубли, и Алексей заплатил застройщику в рублях, причем заемщик еще добавил свои собственные средства. Алексей изначально получил на руки только рубли, доллары ему никто не показывал. И кредитная ставка была совсем не низкой – 12.75% годовых.

Еще в начале 2014 года Алексей неоднократно обращался в банк с просьбой перевести остаток долга в рубли, но банк в ответ молчал. Сейчас, не смотря на постоянные платежи по кредиту, остаток долга традиционно составляет больше, чем Алексей брал – 4 млн. 700 тыс. рублей.

- Штанько Ольга и Сергей, участники Ассоциации.

Ольга и Сергей взяли кредит в 2007 году в эквиваленте 3 млн. 523 тыс. рублей на приобретение единственного жилья. Ежемесячный платеж, рассчитанный по методике банка, в тот момент составлял 34 тыс. рублей. Срок кредита был рассчитан на 20 лет, до 2027 года. В 2019 году, чтобы растянуть финансовые потери семьи на более длительный период, банк подписал дополнительное соглашение и увеличил срок кредитования до 2037 года.

Сейчас, после 13 лет регулярных платежей, остаток задолженности перед банком у Штанько все равно составляет 4 млн. рублей, а размер ежемесячного платежа – почти 40 тыс. рублей в месяц. При этом оба заемщика являются пенсионерами. Естественно, их пенсий не хватает на уплату даже ежемесячных платежей банку, не говоря уже про затраты на еду, коммунальное обслуживание, здоровье и многое другое, жизненно необходимое человеку. Штанько вынуждены работать на пенсии, чтобы платить по кредиту, который был получен в банке еще 13 лет назад. А сроки таких мучительных условий по соглашению с банком ВТБ составляют еще 17 лет. По окончанию этого нового срока кредитования возраст одного из заемщиков составит 80 лет. Задумайтесь о реальности такой ситуации. Это фактически пожизненное рабство.

***

Участники Ассоциации пострадавших клиентов банка ВТБ организовали пикеты у главного офиса банка и сняли об этом видеоролик:

Банк в ответ традиционно молчит. Отчаявшиеся люди сняли видео-ролик, в котором рассказали о манипуляциях банка ВТБ:

Банк опять молчит. Он не делает ровным счетом ничего, он даже не общается со своими партнерами, коими первоначально и были его клиенты. Для менеджеров банка, видимо, его бывшие партнеры сейчас превратились в «дойных коров», которых можно беззастенчиво и безнаказанно грабить. Ну а социальные функции банка, возложенные на него государством, по версии менеджеров, видимо ограничиваются спонсированиемТретьяковской галереи, Большого театра, Пушкинского музея, Мариинского театра, Еврейского музея и центра толерантности, а также выставок и театральных постановок. Создается ощущение, что менеджеры банка взяли на вооружение слова королевы Франции Марии-Антуанетты о том, что если кому-то не хватает денег на хлеб (это, видимо, про клиентов банка), то можно просто есть пирожные (это, видимо, про топ менеджеров госбанка).

А как же клиенты банка, как же их социальная поддержка? А на них нет денег, ведь помимо спонсорской деятельности, огромная часть доходов банка уходит на выплату его топ менеджерам гигантских премий. За то, что клиентам банка цинично отказали в переводе их кредитов в рубли еще до кризиса 2014 года, менеджеры банка получили огромные вознаграждения:

- в 2017 году члены Правления госбанка выплатили себе премии в размере 1,4 млрд. рублей;

- в 2018 году – 1,6 млрд. рублей.

- в 2019 году премии составили уже 2,23 млрд. рублей.

Что характерно, другие государственные банки отреагировали на проблемы со своими партнерами, валютными ипотечниками, вполне адекватно. К примеру, критикуемый многими Сбербанк, пусть косвенно, но признал, что финансовая проблема с валютной ипотекой возникла не по вине клиентов. Еще в январе 2015 года Центробанк России выпустил рекомендацию о пересчете валютной ипотеки для физических лиц по курсу на 01 октября 2014 года, то есть 39 рублей за доллар. И Сбербанк почти сразу выполнил эту рекомендацию, сняв со своих клиентов непосильное финансовое бремя, возникшее не по их вине.

Среди крупных банков только руководство ВТБ решило, что предусмотренное падение рубля в 2014 году – это хороший повод получить сверхприбыль и выплатить себе гигантские премии. Ну а клиенты… Это «мусор» и «дойные коровы». Сейчас, переходя порог любого отделения ВТБ невольно задумаешься, а кем ты там станешь – партнером или рабом. И это страшно.

***

До сегодняшнего дня банки, к сожалению, занимаются всем известной схемой, входящей в негласный пакет и бизнес-план по извлечению максимальной прибыли из валютных ипотечников, как для самих банков, так и для их менеджмента. А что происходит потом? А потом, когда заемщики какое-то время уже не в состоянии выплачивать ежемесячные громадные суммы, банк подает в суд на арест и последующую реализацию кредитной недвижимости. Не секрет, что в каждом банке существует отдел, который минимизирует потери банка и очень тесно работает с чиновниками различных ведомств и служб, от которых зависит нужное банку решение. По результатам все стороны получают огромные премиальные.

Затем, назначается нужный банку конкурсный управляющий, который занимается подготовкой и выставлением недвижимости на торги. А на торгах всегда происходит одно и то же. Недвижимость выставляется по цене в несколько раз ниже ее реальной рыночной стоимости. Иногда, я знаю такие случаи, даже более чем в 10 раз. Как ни странно, но желающих приобрести недвижимость не оказывается. Тогда управляющий – организатор торгов еще более снижает цену и вновь назначает аукцион. И тогда внезапно появляется какой-нибудь ИП «Иванов» из села Иваново Тмутараканской области с уставным капиталом 10 000 рублей и практически нулевой деятельностью, и покупает недвижимость за бесценок. Дальше могут быть различные варианты. Это – типичная и широко применяемая схема. Все об этом знают, никто не боится, все происходит открыто. Всем хорошо, все в прибыли.

А вот сами валютные ипотечники, которые годами, десятилетиями выплачивали банку кредит, остаются без своей, иногда единственной недвижимости, полностью разоренные, и в придачу с долгом перед банком, который иногда превышает первоначально взятый кредит. То есть, из партнеров они превращаются в рабов. И вот об этой «осечке» Андрей Костин как бы скользь и сказал Президенту. Как решить эту проблему наших простых людей? Как обуздать патологическую жадность и коррупцию банкстеров, менеджеров и чиновников? На мой взгляд, только сильная и решительная политическая воля власти способна на это. Ведь таких историй множество, и не только в сфере валютной ипотеки. С подобным сталкивается огромное множество простых людей, что может привести к неконтролируемому росту общественного напряжения. А это уже угроза самой власти, существованию нашего суверенного государства, за которое мы голосовали и собираемся голосовать. Здравый смысл подсказывает, что у власти должно быть чувство самосохранения. И хотя бы из-за этого государство должно навести порядок.

Александр Никишин