Спустя 25 лет после развала СССР бытует мнение, что в рамках господствовавшей командно-административной экономической модели такие рыночные институты, как банки, функционировали неполноценно и никакого полезного опыта из их деятельности извлечь невозможно. Но при детальном рассмотрении мы увидим, что ряд ключевых приёмов в управлении банковской системой было бы полезно и необходимо внедрить в самое ближайшее время при построении Союзного государства. Привычные многим рядовым потребителям рассрочки платежа при покупке товаров активно применялись ещё в СССР. Кроме того, необходимо разобрать ошибки, допущенные монетарными властями нашей некогда общей Родины, которые сыграли едва ли не роковую роль при её развале. Банковская система — это кровеносная система экономического организма любого государства. Мы постараемся рассказать о том, что позволило СССР в кратчайшие сроки выйти в мировые лидеры, а после проиграть в экономическом противостоянии с капиталистическом миром.

Банковская система СССР: от частных банков к госмонополии

В прошлом году мы отметили вековой юбилей знаменательного события, которое коренным образом изменило жизненный уклад всего нашего государства и общества, — Великой Октябрьской социалистической революции 1917 года. Сопоставимые по масштабу изменения происходили и в банковском секторе. С 1917 года начал формироваться принципиально иной банкинг (банковская система) без ссудного процента. В октябре 1917-го был запущен механизм ликвидации частного банковского капитала и полная его национализация. До Октябрьской революции в России существовала четырёхъярусная структура кредитной системы:

- Центральный банк;

- Система коммерческих и земельных банков;

- Страховые компании;

- Ряд специализированных институтов.

Такую же структуру имели кредитные системы западных стран. К ноябрю 1917 г. фактически в России действовали 51 коммерческий и до 10 земельных банков с капиталом 824 и 92 млн рублей соответственно.

14 декабря 1917 г. декретом Всероссийского Исполнительного комитета банковское дело было объявлено государственной монополией, а все акционерные и другие коммерческие кредитные учреждения национализированы и объединены с Государственным банком. В период военного коммунизма не только банковская система, но и вся промышленность в целом перешли под управление Совнаркома: 2 декабря 1918-го была запрещена деятельность и иностранных банков.

Для превращения банков в «центральную бухгалтерию коммунистического общества» уже 19 января 1920 года Народный банк был упразднён. Так как кредитную функцию у него забрали, для осуществления малого числа банковских операций в Наркомфине было образовано Центральное бюджетно-расчётное управление. Впрочем, в острой фазе Гражданской войны подобный механизм управления банковской системой наиболее эффективен. Начало новой экономической политики (НЭП) в 1921 году перезапустило банковскую систему в более привычной для нас форме.

Специализированные банки и проектное финансирование

16 ноября 1921 г. создан Госбанк РСФСР, который уже через 2 года был преобразован в Государственный банк СССР. Задача Госбанка РСФСР — «способствовать кредитом и прочими банковскими операциями развитию промышленности, сельского хозяйства и товарооборота, а также с целью концентрации денежных оборотов и проведения других мер, направленных к установлению правильного денежного обращения». Власть пыталась оживить экономику после долгой войны и перекосов военного коммунизма — общество оказалось не готово к столь резкому броску в коммунизм. «При условии обеспеченности их и экономической целесообразности» Госбанк РСФСР (напрямую подчинялся наркому финансов) мог кредитовать промышленные и торговые предприятия различных форм собственности. Все валютно-обменные операции были монопольной функцией Госбанка.

Внешнеэкономические связи должны были налаживаться с помощью Российского коммерческого банка (Роскомбанка), созданного при участии шведского капитала 12 декабря 1922 года. Через два года доля иностранного капитала была выкуплена, а сам банк преобразован в Банк для внешней торговли СССР (Внешторгбанк) — ему принадлежало монопольное право на открытие корсчетов в иностранных банках.

Таким образом, операции внутри страны контролировались Госбанком, а внешнеэкономическая деятельность осуществлялась через Внешторгбанк.

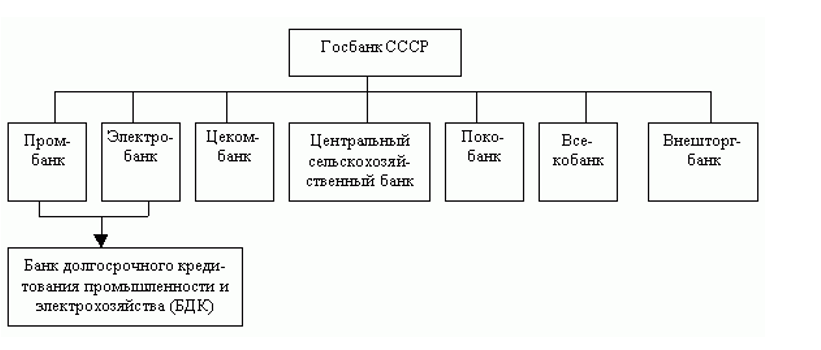

Далее были созданы специализированные банки для финансирования и кредитования различных отраслей промышленности с целью восстановления страны из руин Гражданской войны. В конце 1924-го был создан специализированный банк для финансирования электрификации — Электробанк, инфраструктурные проекты финансировал Центральный банк коммунального хозяйства и жилищного строительства, сельское хозяйство — Центральный сельхозбанк, а промышленность была зоной ответственности Промбанка. Впоследствии они подвергались реорганизациям под потребности масштабной модернизации. Совокупная структура выглядела следующим образом.

Схема советской банковской системы.

Все эти банки предоставляли долгосрочные кредиты под 1—4% годовых для развития главных отраслей промышленности, в первую очередь сферы создания средств производства. Укрупнение этих банков было связано с началом индустриализации в СССР. Частные коммерческие банки организовались в сообщества взаимного кредита, нацелившись на работу с физическими лицами.

Данная черта присуща и современным банкам — им куда проще и выгоднее развивать розничный банковский бизнес потребительского кредитования, тогда как интерес государства — развитие долгосрочного кредитования промышленности. Поэтому так относительно легко и быстро удалось достигнуть заветных показателей 1913 года. Аналогом специализированных банков могут служить сейчас госкорпорации в РФ, поэтому для развития крупных совместных проектов в сфере тяжёлой индустрии в Союзном государстве целесообразно было бы создать аналоги подобных структур в банковском секторе, которые возьмут на себя долгосрочное финансирование крупных союзных проектов на льготных условиях. Это позволит решить проблему дефицита «длинных денег».

В ходе укрупнения специализированных банков Промбанк был объединён с Электробанком и Центральным банком в Банк долгосрочного кредитования промышленности. Реформирование банковской системы неразрывно связано с изменениями в денежно-кредитной политике.

К началу индустриализации советская власть создала два магистральных денежных потока внутри СССР: потребительский (между гражданами и промышленностью) и безналичный (между предприятиями).

Все предприятия проводили расчёты исключительно в безналичной форме, что существенно облегчало контроль государства за денежной массой и предложением. Таким образом, у Совнаркома было мощный механизм регулирования объёмов ликвидности в промышленности.

Денежная эмиссия могла быть напрямую направлена через систему специализированных банков в производство в виде долгосрочного кредита без риска вызвать инфляцию на потребительском рынке.

Эмиссия же была необходима для финансирования индустриализации, так как других источников у СССР попросту не было: ни накоплений граждан, ни колоний, ни возможности взять дешёвый кредит в странах капиталистического лагеря. НЭП не позволял наращивать промышленный потенциал трёхзначными цифрами в процентном выражении.

Банки и физические лица

Работу с физическими лицами, как сейчас назвали бы розничный банковский бизнес, осуществляла сеть сберегательных касс — «Государственные трудовые сберегательные кассы», которые занимались приёмом вкладов, размещением государственных займов и кредитованием населения. Постепенно к их функциям отнесли и безналичные расчёты по выплате заработной платы и осуществлению безналичных денежных переводов между физическими лицами. Изначально же главной задачей сберкасс было привлечение средств населения. В годы Великой Отечественной войны они аккумулировали денежные сбережения граждан для финансирования военных расходов через размещение средств облигации государственного займа.

С 1941 по 1945 год через сберкассы была покрыта примерно 1/6 часть всех оборонных расходов. Большинство граждан СССР путало сберкассы и Госбанк — по своей сути это были разные юридические лица. Сберкассы с 1963 г. были подчинены Госбанку и использовались для пополнения его кредитных ресурсов. В специализированный банк трудовых сбережений и кредитования населения — Сбербанк СССР — сберкассы были объединены в 1987 году. Уже после этой даты юридические лица стали клиентами Сбербанка, до того же сберкассы работали исключительно с населением.

В сфере потребительского кредитования сберкассы осуществляли обслуживание операций по реализации товаров народного потребления в рассрочку. Физические лица могли купить различную продукцию с рассрочкой платежа, оформив её в конкретном универмаге. Более того, даже платежи вносились в кассу этой же торговой точки. Оплата же товара предприятию происходила за счёт заранее открытой кредитной линии данного универмага в Госбанке. Процентная ставка варьировалась от 1—3% годовых, единственным ограничением был размер зарплаты заемщика. А так как 99% граждан получали трудовые доходы, а зарплаты «в конвертах» были большой редкостью, то проблем с расчётом кредитоспособности не возникало. Как следствие — отсутствие просрочек по платежам, так как их зачастую взимали ещё до выплаты через сберкассы. Для получения ссуды необходимо было представить следующие документы:

- Оригинал справки с места работы о заработной плате за последние 3 месяца (с 1985 года — за последние 12 месяцев);

- Оригинал ходатайства профсоюзной организации;

- Оригинал чека об оплате 25% от стоимости товара, приобретаемого в рассрочку (если же сумма товара превышала 3000 рублей, то оплата составляла 50% от его стоимости).

Кроме того, в розничных продажах вместе с рассрочкой активно применялась система Trade-in, попросту говоря, сдавались старые вещи в счёт первого взноса за новый товар. Даже сейчас в некоторых розничных сетях бытовой техники вы можете сдать старый смартфон и получить скидку на новый. Процентные ставки приводим на 1983 год по материалам журнала «Знание»:

- Кредиты на промышленные товары (потребительское кредитование) — 2%;

- Кредиты на строительство индивидуальных жилых домов — от 1 до 2,7%;

- Кредиты членам жилищно-строительных кооперативов для оплаты пая — 2,7%;

- Кредиты на приобретение товаров длительного пользования — 5—6%;

- Кредиты с государственной дотацией молодым супругам: на приобретение квартиры — 1 %, на оборудование квартиры — 2,5%;

- Личные кредиты (без указания цели использования) — 8%;

- Кредиты на строительство и приобретение дач — 8%.

Другой вид кредитования населения — покупка квартир в так называемых кооперативных домах. Жильё в СССР можно было получить не только бесплатно от государства, но и вступив в жилищно-строительный кооператив. Последние часто организовывались при крупных заводах, строительстве новых городов или же при предприятии вредного производства. Гражданин СССР, внеся от 10—15% от номинальной стоимости квартиры, получал право на её получение после завершения строительства с рассрочкой платежа на 10—25 лет под 4% годовых. Сроки платежей могли быть и больше, так как в зависимости от региональных особенностей могли быть предусмотрены различные льготы. Схема взаимодействия населения и сберкасс была аналогична вышеописанной при приобретении товаров народного потребления. В собственность заёмщика переходила квартира без земли, на которой она расположена. Всего кооперативное жильё составляло 7—10% от необходимого в СССР, потому даже для его приобретения очереди могли растянуться на несколько лет. Одним из лучших подарков молодой семье был первый взнос на кооперативное жильё. Более подробным анализом мы займёмся несколько позже, но уже сейчас можем сделать вывод о выполнении сберкассами базовых функций розничного банкинга.

Взаимодействие частного и государственного капитала

Банковская система СССР сталкивалась с проблемой интеграции коммерческих банков в единый комплекс народного хозяйства во времена НЭПа (1921—1929 гг.) и перестройки в период с 1986 по 1991 год. В первом случае параллельно со специализированными банками достаточно активно функционировали коммерческие банки, призванные кредитовать различные отрасли экономики, объединяя в кредитные общества различных частных предпринимателей. Кооперация породила такое явление, как кооперативные банки в отдельных республиках с представительствами в крупных союзных городах. С началом индустриализации их пассивы были объединены с Госбанком и с другими специализированными банками проектного финансирования. Данный опыт можно считать достаточно позитивным, но мало применимым в текущих реалиях, так как ликвидация частного капитала таким путём уже практически невозможна и неэффективна.

В июле 1987 года была осуществлена вторая попытка создать эффективную систему спецбанков для модернизации экономики: Промстройбанк СССР, Внешэкономбанк СССР, Жилсоцбанк СССР и Сбербанк СССР.

Общее руководство по контролю над соблюдением сводного кредитного плана, распределением ресурсов и кредитных вложений принадлежало Госбанку СССР как главному банку страны. В начале осени 1988 года в функции Госбанка СССР были включены единая эмиссия дензнаков, организация кредитных и расчётных отношений в экономике. Менее чем через год, в начале весны 1989 года, все спецбанки были переведены на хозрасчёт и самофинансирование, иными словами, создавались в ускоренном темпе рыночные банковские условия. Теперь Госбанк был обязан доводить до них планы по объёму кредитных ресурсов, депозитов населения, объёмов платежей в иностранной валюте по банковским операциям. Проще говоря, его постепенно превращали в понятный для нас Центральный банк, как в любой капиталистической стране. С 1988 года шла регистрация коммерческих банков в рамках нарождающегося капитализма и первой фазы накопления капитала. Демонтаж социалистического хозяйства шёл полным ходом, в реальности попытка создания спецбанков преследовала цель не создания механизма эффективного финансирования модернизации народного хозяйства, а дробления Госбанка и создания искусственной конкурентной среды.

В декабре 1990 года были приняты Законы «О Государственном банке СССР» и «О банках и банковской деятельности», в соответствии с которыми в каждой республике создавались свои национальные госбанки под руководством Госбанка СССР. С образованием в РСФСР Республиканского госбанка началась череда интриг и склок с руководством Госбанка СССР до образования СНГ в 1991 году. Естественно, цели модернизации экономики не были достигнуты, потому что реформы банковской системы шли вразрез с изменениями в денежно-кредитной системе, в отличие от 1930-х годов. В первом случае прошло дробление единого Госбанка СССР, а во втором — нарастал хаос вследствие появления излишней денежной массы и усиливающегося дисбаланса с товарной массой. Это, в свою очередь, заставляло монетарные власти предпринимать меры по инфляционному сдерживанию на потребительском рынке, а повышение эффективности финансирования расширенного воспроизводства экономики отошло на второй план. В условиях, когда снижалось производство и дефицит на товарном рынке, вышеописанная реформа и появление коммерческих банков стирали разницу между наличным и безналичным рублём. К тому же началось такое явление, как долларизация экономики, в куда меньших масштабах, чем после 1991-го, но начало было положено. Дисбаланс между вышедшими из-под контроля денежной и товарной массами достигал угрожающих масштабов — грянула конфискационная реформа премьер-министра Павлова, чьей задачей было сокращение денежного предложения. Но мер по увеличению объёмов производства новых товаров и услуг не предпринималось, что лишь ускорило крах советского рубля.

Чему можно поучиться у советского банкинга

Для развития экономики Союзного государства необходимы дальнейшая интеграция производственных цепочек и углубление кооперации между предприятиями РФ и РБ.

Оглядываясь на опыт СССР, можно с уверенностью сказать, что необходимо создание специализированных банков с совместным капиталом для льготного финансирования в долгосрочной перспективе крупных экономических проектов.

В качестве валюты расчётов могут быть выбраны союзные валюты (создание единой валюты пока преждевременно и может вскоре привести к таким же проблемам, которые мы сейчас наблюдаем в ЕС). Главное, чтобы их эмитенты ЦБ РФ и НБ РБ действовали согласно единым правилам и нормативам, по аналогии с таможенным кодексом ЕАЭС. Выбирать в качестве расчётной валюты какую-то одну денежную единицу Беларуси или РФ было бы ошибочно, так как тогда бы её покупательная способность зависела от регуляторной политики Центрального банка России или Национального банка Беларуси. В предложенном нами варианте появляется возможность создать замкнутую систему денежного обращения, которая решила бы проблему недостатка денег обыкновенной эмиссией союзной валюты, как это делалось при финансировании индустриализации в 1930—1933 годах, избегая инфляционных рисков для населения.

Таким образом, опыт построения и развития банковской системы СССР имеет важные примеры и может быть использован в реализации совместных интеграционных проектов. В любых интеграционных объединениях важным является создание единых структур надзора, обеспечивающих посредством сети банков финансирование совместных проектов в единой валюте.

В случае с СССР регулирование усложнялось большими масштабами территории и числом союзных республик. Помехой этому могут послужить лишь недостаточное взаимодействие НБ РФ и ЦБ РФ, так как столь крупные реорганизационные проекты в банковской системе чрезвычайно сложны и в силу объективных причин могут увеличить сроки их реализации. Но без проведения в жизнь этого комплекса мер не удастся достичь максимальной эффективности от необходимых интеграционных процессов в рамках построения Союзного государства. Важно и слаженное взаимодействие законодательных ветвей власти России и Беларуси. Поэтому изучение и внедрение позитивного опыта в построении банковской системы СССР в Союзном государстве не только полезно, но и жизненно необходимо. В дальнейшем при создании общих банковских структур более широкого интеграционного проекта, такого как ЕАЭС, полученный аналогичный опыт РФ и РБ повысит его эффективность. В банковской системе СССР получилось в полностью автономном режиме создать свой инвестиционный ресурс на базисе единой национальный валюты. Создание такого аналога в Союзном государстве с последующим расширением до ЕАЭС позволит создать независимую валютную зону.

С позиции обывателя, преимуществ у нынешней банковской системы против советской, за исключением компьютеризации банковских операций, нет. Все основные банковские услуги, которые пользуются спросом сейчас, в том или ином виде существовали в СССР. В сфере розничного кредитования система была многим прозрачнее, отсутствовал грабительский процент микрозаймов, скрытые комиссии и риск неплатежей. Оценка кредитоспособности производилась объективно в силу отсутствия у подавляющего большинства населения СССР зарплат «в конверте». Попасть в долговую яму, увидеть в дверях коллекторов и тому подобные явления было невозможно в силу принципиально иной модели и условий работы банковской системы.