Крупнейшие нефтяные компании мира испытывают серьезные проблемы, поскольку их балансы снижаются на фоне более высоких расходов, падения прибыли и резкого роста задолженности. Дни славы высокодоходных мировых нефтяных компаний подошли к концу.

Все, что осталось сейчас, - это просто тень некогда могущественной нефтяной промышленности, которая вынуждена держать себя в руках, чтобы добыть последние капли столь ценной нефти.

Возможно, это мнение о мировой нефтяной промышленности противоречит мнению многих энергетических аналитиков, однако их убеждение в том, что бизнес будет жить в течение десятилетий, совершенно не обоснован. Почему? Потому что они не понимают последствий падающей EROI - Energy Returned On Investested, энергетической рентабельности - и ее влияния на глобальную экономику.

Например, Chevron получила значительную прибыль в 1997 г., когда цена на нефть составляла $19 за баррель. Однако компания понесла убытки в 2016 г., когда цена была вдвое выше, составив $44.

И это даже хуже, если сравнить прибыль компании с общими доходами. Чистая прибыль Chevron составила $3,2 млрд от доходов в $42 млрд в 1997 г. по сравнению с убытком в размере $497 млн при общем объеме продаж в размере $114 млрд в 2016 г. Несмотря на то что выручка Chevron почти утроилась за двадцать лет, ее прибыль сократилась за счет падающей EROI.

К сожалению, энергетические аналитики, которые не понимают масштабов разрушений в США и мировой нефтяной промышленности на фоне падения EROI, продолжают вводить в заблуждение общественность, которая совершенно не готова к тому, что произойдет.

Чтобы дать более реалистичный взгляд на энергетическую отрасль, вот данные по семи крупнейшим нефтяным компаниям мира.

Чтобы спасти мир от полного краха во время финансового кризиса 2008 г., ФРС и центробанки приступили к самой массовой схеме печатания денег в истории. Одним из побочных эффектов этого (и покупки активов) центробанками было то, что это повысило цену нефти до рекордных $100 за баррель за три года. Крупные нефтяные компании сообщили о хорошей прибыли из-за высокой цены на нефть, однако многие из них потратили немалый объем капитала на добычу нефти.

Например, семь крупнейших мировых нефтяных компаний получили в общей сложности $213 млрд наличными от операций в 2013 г. Однако они также выделили $230 млрд на капитальные затраты. Таким образом, чистый свободный денежный поток этих крупных нефтяных компаний был отрицательным - $17 млрд, и это не учитывая $44 млрд, которые они выплатили в виде дивидендов своим акционерам в 2013 г.

Хотя в 2013 г. цена на нефть составляла $109, долгосрочная задолженность этих семи компаний выросла на $45 млрд.

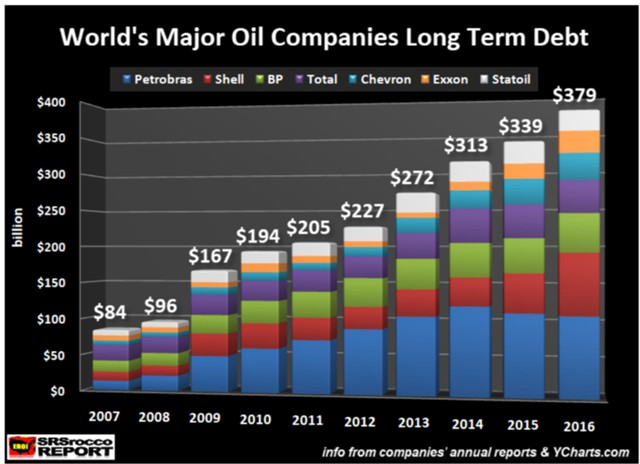

Общая сумма долгосрочных долговых обязательств в группе (Petrobras, Shell, BP, Total, Chevron, Exxon & Statoil) выросла с $227 млрд в 2012 г. до $272 млрд в 2013 г. Долг ($45 млрд) вырос почти на ту же сумму, что и дивидендные выплаты группы ($44 млрд). Смешно, не правда ли?

Разумеется, нельзя забывать об отрицательных $17 млрд в свободном денежном потоке в 2013 г., но здесь есть свидетельства того, что семь крупнейших нефтяных компаний заимствовали деньги даже в 2013 г. при $109 за баррель, чтобы выплатить свои дивиденды .

Со времени глобального экономического и финансового кризиса 2008 г. семь крупнейших нефтяных компаний отметили, что их общий суммарный долг вырос в четыре раза с $96 млрд до $379 млрд в настоящее время. Вы могли бы подумать, что если эти энергетические компании пользовались ценой на нефть в $100 и более в течение трех лет, они будут снижать свой долг, а не увеличивать его.

К сожалению, затраты компаний на замещение запасов, добычу нефти и выплату доли прибыли акционерам были выше, чем цена на нефть в $110.

Одним из недостатков стремительного роста задолженности является растущие проценты, которые компания должна заплатить за обслуживание этого долга.

Если взглянуть на вышеприведенный график, бразильская Petrobras станет явным победителем в группе, добавив большую часть долга. Задолженность Petrobras выросла с $21 млрд в 2008 г. до $109 млрд в прошлом году. Поскольку долг Petrobras вырос, ей также пришлось выплатить больше, чтобы обслужить долг.

Всего за восемь лет годовая процентная ставка Petrobras, выплачиваемая за обслуживание долга, увеличилась с $793 млн в 2008 г. до $6 млрд в прошлом году. К сожалению, растущие проценты Petrobras вызвали еще один неприятный побочный эффект, который привел к необходимости сократить выплаты дивидендов акционерам до нуля в течение последних двух лет.

Ежегодные выплаты дивидендов Petrobras:

- 2008 = $4,7 млрд

- 2009 = $7,7 млрд

- 2010 = $5,4 млрд

- 2011 = $6,4 млрд

- 2012 = $3,3 млрд

- 2013 = $2,6 млрд

- 2014 = $3,9 млрд

- 2015 = 0

- 2016 = 0

Вот прекрасный пример того, как падающая EROI влияет на нефтяную промышленность изнутри. Печальная ситуация в Petrobras такова:

Если вы являетесь акционером, вы будете ощущать на себе давление, если вы вложили средства (в облигации компании и т. д.), чтобы получить более высокие проценты, вы также ощутите на себе давление, потому что никогда не сможете вернуть свои первоначальные инвестиции. Таким образом, инвесторы находятся под давлением в любом случае. Это то, что происходит на заключительном этапе разрушающейся нефтяной промышленности.

Другим негативным последствием падения EROI для финансовой отчетности этих крупных нефтяных компаний является снижение прибыли, поскольку стоимость производства нефти становится выше, чем экономическая цена, которую может себе позволить рынок. Прибыль крупных нефтяных компаний снизится даже при более высоких ценах на нефть.

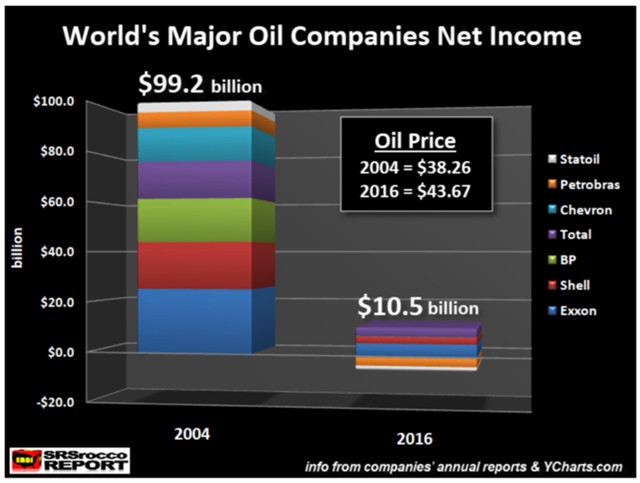

Чтобы осознать всю тяжесть финансовой ситуации в крупнейших мировых нефтяных компаниях, надо вернуться на некоторое время назад и сравнить рентабельность отрасли по сравнению с ценами на нефть. Чтобы найти год, когда цена на нефть была примерно такой же, как и в 2016 г., надо вернуться к 2004 г., когда средняя цена на нефть составила $38,26 против $43,67 в прошлом году. Да, цена нефти в 2004 г. была ниже, чем в 2016 г., однако нефтяные компании не жаловались.

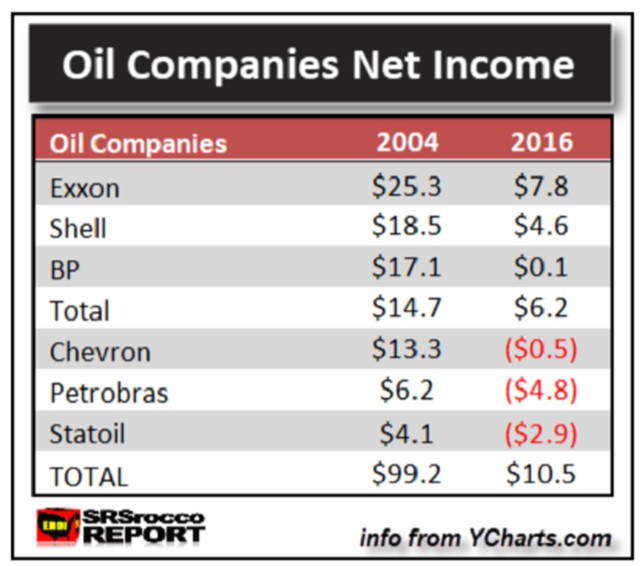

В 2004 г. совокупная чистая прибыль этих семи нефтяных компаний составила почти $100 млрд... Точнее, $99,2 млрд. Каждая нефтяная компания в группе получала неплохую прибыль в 2004 г. при цене на нефть в $38.

Однако в прошлом году чистая прибыль в группе упала всего до $10,5 млрд даже при более высокой цене на нефть в $43:

Даже с ростом цен на нефть в прошлом году на $5 по сравнению с 2004 г. чистая прибыль этих компаний упала на 90%. Из семи компаний, перечисленных в таблице выше, только четыре получили прибыль в прошлом году, а три потеряли деньги.

Exxon и Total получили наибольшую прибыль в группе, Petrobras и Statoil понесли наибольшие потери:

Кроме того, финансовое положение в гораздо худшем состоянии, поскольку "чистая прибыль" не учитывает капитальные затраты компаний или выплаты дивидендов. Несмотря на это, прибыльность лучших нефтяных компаний мира снизилась даже при более высокой цене на нефть.

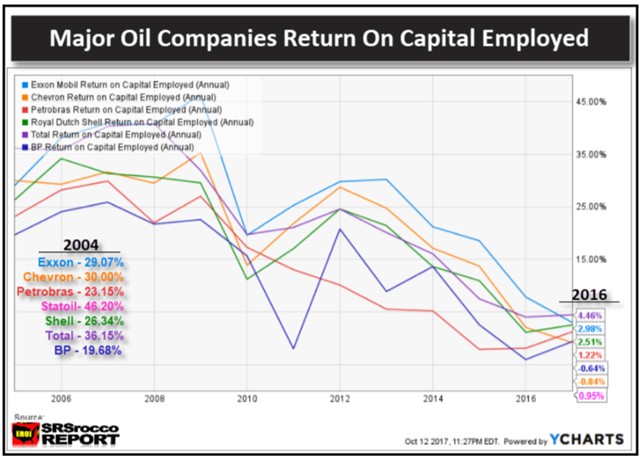

Теперь еще один показатель, который дает нам более тревожные доказательства падения EROI в нефтяной промышленности, - это крах Return on Capital Employed.

В принципе, Return On Capital Employed просто делит прибыль компании (до выплаты налогов и процентов) на ее общие активы за вычетом текущих обязательств. В 2004 г. семь компаний, перечисленных выше, разместили от 20% до 40% Return On Capital Employed.

Тем не менее показатель стремительно падал в течение следующего десятилетия и теперь представлен довольно малыми цифрами:

В 2004 г. мы увидели, что у BP был самый низкий показатель Return On Capital Employed в 19,68% в группе, а у Statoil - самый высокий показатель - 46,20%. Если взять самые высокие и самые низкие цифры, средний показатель для группы составил 29%. Теперь сравним это со средним значением 2,4% для группы в 2016 г., и это, не включая отрицательные результаты BP и Chevron.

Стоит помнить, что высокий доход от капитала, полученный группой в 2004 г., был основан при цене на нефть в $38, в то время как низкие доходы нефтяных компаний в 2016 г. были получены при более высокой цене на нефть в $43. К сожалению, крупнейшие в мире нефтяные компании больше не могут получать высокую прибыль от низкой цены на нефть. Это плохая новость, потому что рынок не может позволить себе высокую цену на нефть, если ФРС и центробанки не вернутся к еще большему объему печати денежной массы.

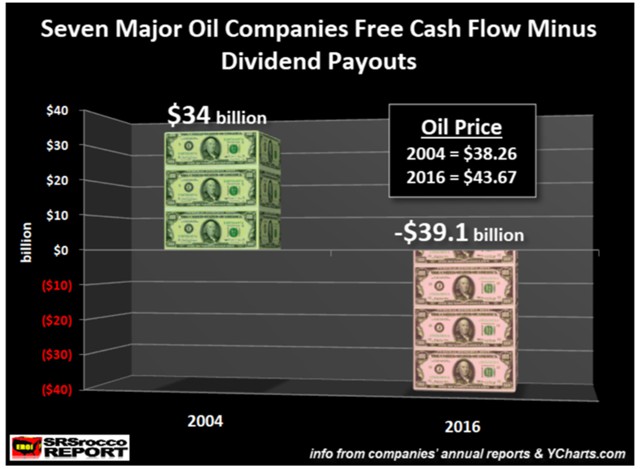

Есть еще один график, который показывает, насколько падающий EROI разрушает лучшие нефтяные компании мира. В 2004 г. эти семь нефтяных компаний пользовались совокупным чистым объемом свободных денежных средств за вычетом дивидендов в размере $34 млрд против отрицательного показателя в $39,1 млрд в 2016 г.:

После того как эти нефтяные компании совершили свои капитальные расходы и выплатили дивиденды акционерам в 2004 г., у них осталось $34 млрд. Однако в прошлом году эти компании попали в яму с $39,1 млрд после выплаты капитальных затрат и дивидендов. Таким образом, многие из них должны были брать деньги только для выплаты дивидендов.

Чтобы понять, насколько значительными были изменения в нефтяных компаниях с 2004 г.

7 КРУПНЕЙШИХ НЕФТЯНЫХ КОМПАНИЙ

- 2004, денежные средства от операций = $139,6 млрд.

- 2004, капитальные расходы = $67,7 млрд.

- 2004, свободный денежный поток = $71,9 млрд.

- Дивиденды акционеров за 2004 г. = $37,9 млрд.

- 2004, свободный денежный поток - дивиденды = $34 млрд.

- 2016, денежные средства от операций = $118,5 млрд.

- 2016, капитальные расходы = $117,5 млрд.

- 2016, свободный денежный поток = $1 млрд.

- 2016, дивиденды акционеров = $40,1 млрд.

- 2016, свободный денежный поток - дивиденды = - $39,1 млрд.

Таким образом, семь крупнейших мировых нефтяных компаний в 2004 г. увеличили денежные средства от операций ($139,6 млрд) по сравнению с 2016 г. ($118,5 млрд). Дополнительные операционные денежные средства в размере $21 млрд в 2004 г. по сравнению с 2016 г. были реализованы даже при более низкой цене на нефть.

Однако, что действительно повредило свободному денежному потоку группы, так это гораздо более высокие капитальные затраты в размере $117,5 млрд в 2016 г. по сравнению с $67,7 млрд в 2004 г. Чистые суммарные дивиденды за эти два периода не увеличились всего лишь на $3 млрд.

Таким образом, более низкие денежные средства от операций и более высокие капитальные затраты сильно отразились на балансах этих нефтяных компаний. Именно поэтому долгосрочный долг стремительно растет, особенно в течение последних трех лет, поскольку цена на нефть упала ниже $100 в 2014 г. Чтобы сохранить своих акционеров, многие из этих компаний заимствуют деньги для выплаты дивидендов. К сожалению, это неразумный подход в долгосрочной перспективе.

Крупные нефтяные компании мира будут продолжать бороться с ценами на нефть в диапазоне $50. Хотя некоторые аналитики прогнозируют рост цен на нефть, это не так.

Цены на нефть могут вырасти на какое-то время, но будет сохраняться тенденция к понижению, поскольку США и мировые экономики начинают сокращаться. Поскольку цены на нефть упадут до $40 и ниже, нефтяные компании начнут еще больше сокращать капитальные затраты.

Таким образом, цикл более низких цен и продолжающееся опустошение мировой нефтяной промышленности усилятся.

Существует один из вариантов, который может обеспечить эти нефтяные компании буфером, - и это новая, еще более масштабная схема печати денег в ФРС и центробанками, которая приведет к сильной инфляции и, возможно, гиперинфляции. Но это не будет долговременным решением, а станет просто еще одним бандажом в серии таких же бандажей, которые только отсрочат неизбежное.

Предстоящее банкротство некогда могущественной мировой нефтяной промышленности станет смертоносным камнем, запущенным в мировую экономику. Без нефти мировая экономика остановится. Конечно, это не произойдет в одночасье. Это займет некоторое время. Однако данные говорят о значительной бреши в промышленности, которая на протяжении более века поставляет миру столь необходимую нефть.

Пик и снижение объемов мировой добычи нефти снизят ценность большинства резервов, облигаций и недвижимости.

Москва, 17 октября - "Вести.Экономика".